04.2016

Czy komornik może zabrać, grzybki w occie, sok malinowy i kiszone ogórki?

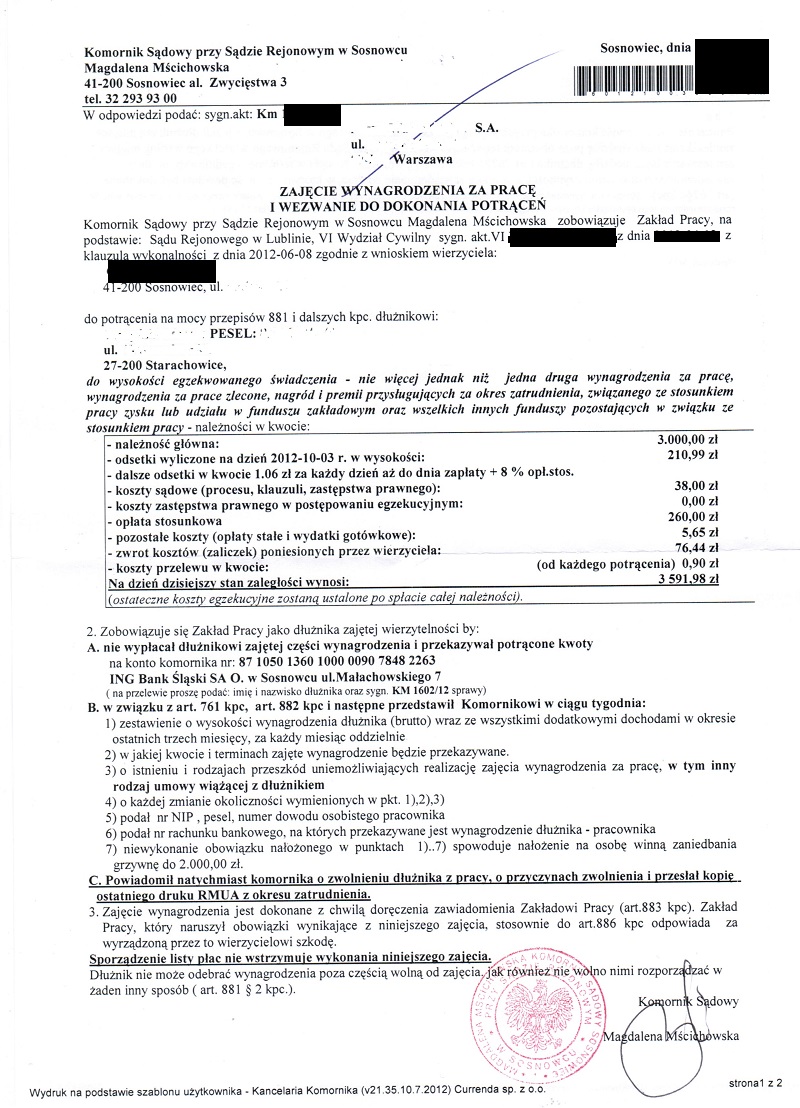

Komornik jest obowiązany postępować zgodnie z przepisami prawa, złożonym ślubowaniem i zasadami etyki zawodowej oraz podnosić kwalifikacje zawodowe – stoi w Ustawie o komornikach sądowych i egzekucji. Ale czy na pewno? Bo np. komornik Katarzyna Chudy z Kamienia Pomorskiego ma chyba własną definicję i stosuje się do zupełnie innych przepisów...

Zdesperowani wierzyciele powiedzą pewnie – komornik odzyskuje nasze pieniądze! Czyżby? Pytam czy na pewno i jak długo na to czekasz szanowny wierzycielu? Bo komornik – mam nadzieję, że o tym wiesz – najpierw zadowoli się sam, czyli złupi dłużnika ze wszystkiego, zlicytuje, a kasę zaliczy sobie na poczet swoich kosztów. Ogromnych! Jeśli coś zostanie, odda Tobie, drogi wierzycielu. Potem Ci powie, że mimo starań, mimo chęci, nic więcej zrobić nie może bo… dłużnik jest niewypłacalny i pozostaje umorzyć postępowanie. Dobre, co?

Albo lepiej. Komornik okradnie Cię i nawet nie będziesz o tym wiedział. Najpierw złupi dłużnika, zabierze lwią część tego co zajał na swoje koszty, a resztę wsadzi… do kieszeni. Nie, nie Twojej wierzycielu, do swojej kieszeni. Pisałam o tym niedawno tutaj https://malgorzatapietkun.wordpress.com/2016/04/14/wiadomosci-tvp-szybkie-jak-blyskawica/

A dlaczego tak się dzieje? Bo komornik to przedsiębiorca i prowadzi fabrykę. Legalnie czy nielegalnie, w dupie z tym. Są koledzy, są zlecenia, jest parasol w sądzie… I co mu zrobicie? Czasem coś wylezie i wówczas palestra solidarnie potępi kolegę – pierdołę co dał się złapać. A reszta? Reszta pracuje sobie nadal.

Czytaj więcej ...